Das abgelaufene Jahr 2013 war eindeutig das Jahr der Aktien!

Wer Anfang 2013 in Aktien investiert hat, hat alles richtig gemacht und eine Performance von 20-27% erwirtschaftet.

Verlierer des Jahres waren US-Staatsanleihen, knapp gefolgt von Silber (-33.7%) und Gold (-27%)

Beste Performance erreichte somit jemand, der von Anleihen in Aktien umgeschichtet hat. Oder auch wer von Silber oder Gold in Aktien umgeschichtet hat. Und ja, ich gebe es zu: Ich war nicht dabei!

Aber lassen wir zunächst mal das Jahr 2013 Revue passieren und schauen uns an, was uns so beschäftigt hat:

Neben der 90 Billionen Yen (1 Billion Dollar) Bazooka der Bank of Japan, die ich bereits in meinem Eröffnungsthread im SMI Januar 2013 erwähnt hatte, waren es vor allem zwei Finanz-Themen, die uns beschäftigten:

1. Tapering

2. US Debt Ceiling (Schuldenobergrenze)

Beim Debt-Ceiling ist genau das passiert, was wir schon in über 70 Fällen in den letzten 50 Jahren erlebt haben: Es wurde heraufgesetzt. Wenn es auch im Herbst 2013 für etwa 2 Wochen relativ spannend wurde.

Viel Interessanter ist das Tapering:

Die beiden Tapering Gerüchte im Mai und August 2013 haben den Anleihen einen Anstieg der Zinsen von im Schnitt 100% beschert.

Genauer: bei den 30-jährigen gab es einen Anstieg von etwa 30%, bei den 10 jährigen um 80%, bei den 5-jährigen um etwa 130%. Die 13-Wöchigen um 480%.

Da bei Anleihen Preis und Renditen gegensätzlich verlaufen bedeutet ein Anstieg der Zinsen um 100% einen in etwa gleichlautenden Verlust des Preises, also um etwa 50%.

Bei Aktien hatten die beiden Tapering-Gerüchte Mai/August kurzfristige Verluste von 4.9% bzw. 5.6% zur Folge, die aber sehr schnell wieder ausgeglichen wurden - sprich: Gute Einstiegsmöglichkeiten boten.

Das eigentliche Tapering im Dezember hingegen hat - entgegen meinen Erwartungen - die Aktienkurse beflügelt, statt gebremst!

Wie kann das sein? Die Gerüchte wirken negativ auf Aktien, das effektive Ereignis sogar positiv?

Mögliche Begründungen:

1. Die Diskussion um Tapering und somit die Unsicherheit ist nun vom Tisch.

2. 10 Mrd. Tapering sind nur ein "Tapering-Light".

3. Die Tatsache, dass die Fed tapert, bestätigt in den Augen der Fed die positiven Wirtschaftsaussichten der USA.

(4. Verschwörungstheorie: Die Fed hat ein bisschen Aktien gekauft)

Wie dem auch sei: Die Aktienmärkte sind 2013 praktisch ununterbrochen nach oben geschossen. Korrekturen blieben so gut wie aus.

Marcello hat das hier sehr schön zusammengetragen:

2010 lag die grösste Korrektur bei -17.3%

2011 bei -21.9%

2012 bei -11.3%

2013 bei nur noch -7.5%

[SIZE= px]Aktien und Anleihen[/SIZE]

Als Aktionär wissen wir (selbst wenn wir noch so bullisch sind), dass die Unternehmenszahlen und das Wirtschaftswachsum weitaus weniger stark gestiegen sind als die Preise für Aktien.

Und wer das kritisch hinterfragt kommt unweigerlich an den Fragen nicht vorbei: Sind Aktien preiswert, teuer, zu teuer oder gar in einer Blase?

Was sind überhaupt die Gründe dafür, dass Aktien im Preis stärker steigen als Inflation, Wirtschaftswachstum und Unternehmensgewinne zusammen?

Welche Faktoren haben den Aktienpreis in den letzten 4 Jahren beeinflusst? Und wie geht es weiter?

Um das zu beantworten, müssen wir drei Faktoren miteinander kombinieren. Das wird zwar komplex aber schauen wir mal, wohin uns das führt:

Da wäre zum einen das KGV[*]des S&P500, das derzeit bei knapp 19 liegt. Das ist im historischen Vergleich zwar teuer (Durchschnitt der letzten 100 Jahr liegt bei 14.5) aber noch nicht im Bereich von überteuert (ab 20) oder einer Blase (ab 25).

Ein KGV von 19 bedeutet eine Aktienrendite von 5.2%. Beim aktuell historisch niedrigen Zinsniveau ist das also durchaus attraktiv! Selbst die Dividendenrendite von knapp 2% kann mit Staatsanleihen durchaus noch mithalten, deren Rendite weitaus niedriger liegen.

Fazit: Aktien sind im historischen Vergleich teuer. Aber sie sind noch nicht ZU TEUER (wenn man das Zinsniveau berücksichtigt) und sie sind erst recht nicht in einer Blase!

Anders als beim S&P sieht es allerdings bei den US-Nebenwerten des Russell 2000 aus. Hier liegt das KGV bei über 87 und ist somit ganz klar in einer Blase. Hiervon sollte man also tunlichst die Finger lassen!

[SIZE= px]([*]Stand 27.12.13, Aktuelle Werte können mittlerweile also leicht differieren. Quelle: http://online.wsj.com/mdc/public/page/2 ... yield.html )[/SIZE]

Der zweite Faktor für steigende Aktienpreise ist das, was die Analysten von Merrill Lynch Ende 2012 als "Great Rotation" bezeichnet haben. Gemeint ist damit die Umschichtung von Anleihen in Aktien.

Die Logik dahinter ist folgende: Wie erwähnt laufen bei Anleihen Preis und Rendite entgegengesetzt. Steigen die Renditen, fallen die Preise und umgekehrt.

Die Renditen (Zinsen) sind nahe Null und können nicht mehr weiter fallen. Daraus ergibt sich, dass die Preise nicht mehr weiter steigen können.

Das heisst: Die Preise von Anleihen können nur stabil bleiben oder sie können fallen. Steigen können sie nicht. Entsprechend schichten die Banken ihre QE-Gelder von Anleihen in Aktien um. Deshalb sinken die Anleihenpreise (= steigen deren Renditen) und steigen die Aktienpreise (= Kaufdruck).

Der dritte und wichtigste Faktor ist die Gelddruckerei (aka QE3 im Moment) der Fed.

Es gibt eine 84%ige Korrelation zwischen der Fed-Bilanz und den Aktienpreisen:

Wir sehen hier, seit 2009 eine sehr schöne Korrelation zwischen der Ausweitung der Geldmenge der Fed und dem S&P500. Also der roten und der grün gepunkteten Linie. Vor 2009 war diese Korrelation noch nicht vorhanden bzw. sie betrug nur 20%.

Um das in Worte zu fassen: Vor 2009 wurden die Aktienpreise in erster Linie von Unternehmenszahlen und in zweiter Linie vom Wirtschaftswachstum bestimmt. Mittlerweile bestimmt grösstenteils die Geldpolitik der Fed die Aktienpreise.

Wenn wir das auf die nächsten Jahre - bis Ende 2016 - extrapolieren, bekommen wir folgendes Bild:

Die Aussage dahinter: Wenn QE3 bis 2016 ungebrochen mit $70 Mrd. weiter läuft (und es auch sonst keinen Gegenwind gibt) dürfte der S&P500 per Ende 2016 gegen 2200 Punkte laufen. Das wäre also ein zu erwartender Anstieg der Aktienpreise von 20% rein aufgrund der Ausweitung der Geldmenge. Wirtschaftliche Leistung etc. mal aussen vor!

Das soll jetzt bitte nicht als Prognose betrachtet werden. Die Gelddruckerei ist ja nur ein Faktor unter vielen. Aber das Beispiel zeigt auf, dass sich die Gelddruckerei günstig auf die Aktienpreise auswirkt.

---

Aus diesen drei Argumenten ergibt sich aus aktueller Sicht - und so kolportiert von der Mehrheit der Analysten:

Aktien werden im nächsten Jahr weiter steigen und zwar mit folgender Begründung:

* Die Umschichtung (Great Rotation) von Anleihen zu Aktien ist noch lange nicht abgeschlossen. Immerhin ist das Volumen der Anleihen etwa doppelt so hoch wie das von Aktien. Da geht noch was

* Die Zinsen werden weiterhin rekord-niedrig bleiben, was die Umschichtung weiterhin beflügeln wird.

* Die Teuerung bleibt konstant niedrig unter offiziell 2%. Aktien-Renditen sind und bleiben also weiterhin attraktiv.

* Die US-Wirtschaft nimmt an Fahrt auf und erfüllt die Prognosen eines Wirtschaftswachstums von 4%+

* Die Arbeitslosenquote sinkt auf unter 6.5% (der Schwelle, die sich die Fed als Limite gesetzt hat, um ZIRP (Zero Interest Rate Policy) auszusetzen.)

Die oben stehenden Argumente geben in etwa die im Markt vorherrschende Meinung wieder: Die Wirtschaft steigt, Arbeitslosigkeit sinkt, die Fed kauft weiterhin für 70 Mrd. auf unbestimmte Zeit Anleihen auf, deren Preise bleiben also hoch und so kann gefahrlos weiterhin von Anleihen in Aktien umgeschichtet werden. Der Aufwärtsdruck für Aktien bleibt also erhalten.

Bärische Argumente ergeben sich entsprechend aus der Enttäuschung eines oder mehrerer der oben erwähnten bullischen Argumente:

* Die Wirtschaft steigt nicht wie erwartet

* Das Zinsniveau steigt zu schnell

* Die Teuerung steigt stärker als erwartet

* Unerwartetes Tapering der Fed

Ich gehe auf diese 4 Punkte weiter unten detaillierter ein.

[SIZE= px]Empfehlung Aktien[/SIZE]

Aufgrund all dieser Faktoren lautet meine Empfehlung an Aktienhalter für das Jahr 2014 wie folgt:

Beachtet nicht nur den aktuellen Kurs, die Dividendenrendite, und erwartete Unternehmensgeswinne.

Achtet auch darauf, wie hoch (im Verhältnis zum Umsatz) die Firma verschuldet ist!

Man muss kein Raketenwissenschaftler sein, um zu wissen, dass steigende Zinsen gut für Firmen mit Vermögen und schlecht für Firmen mit Schulden sind.

Sollten wir steigende Zinsen sehen, kann das verschuldete Firmen sehr schnell von schwarze in rote Zahlen führen. Mit entsprechenden Konsequenzen für den Aktienpreis.

Dementsprechend sind Firmen mit solider Finanzierung und wenig oder gar keinen Schulden immun gegen steigende Zinsen.

Das bedeutet: "Risk off"!!!

Es ist mir klar, dass nichts attraktiver für den Investor ist als eine Firma, die neu gegründet wurde, in der viel Phantasie steckt und die es von den roten in die schwarzen Zahlen schafft. Solche Firmen verhalten sich beim Aktienpreis wie Warrants, die das Delta von 0.5 überschreiten und sehr hohe Preisgewinne bringen.

Ich meine aber, dass in den nächsten 1-3 Jahre eher jene Firmen einen Vorteil bringen, die nicht auf die Gefahren von steigenden Schuldzinsen und Teuerung reagieren. Also die langweiligen Schwergewichte wie Nestlé, Novartis, Roche, Swisscom. Oder wer's lieber ausländisch mag: Coca-Cola, Danone, EON, Merck.

Wer dennoch lieber auf die hoch-attraktiven neuen "Schätzle" wie Twitter, Facebook, Tesla, Netfix oder Veeva setzt, tut gut daran, die Zinsen und die Teuerung sehr genau im Auge zu behalten!

Eine buy-and-hold Strategie im Sinn von "Kaufen, vergessen, Dividenden realisieren" ist also meiner Meinung nach nur bei etablierten Firmen angebracht, die schon seit Jahr(zehnt)en regelmässige Dividenden ausschütten und die gut finanziert und schuldenfrei sind.

[SIZE= px]Potenzielle Risiken 2014[/SIZE]

1.) Falsche Hoffnung auf ein Wirtschaftswachstum der USA von 4%+:

Zum einen wissen wir, dass die Berechnungsmethoden für das US-GDP per 1. Juli 2013 derart geändert wurden, dass das GDP um 3% nach oben aufgemotzt wird. Das habe ich bereits im "SMI im Mai 2013") beschrieben.

Wir müssten also diese 3% abziehen, um vergleichbare Werte (z.B. im Vergleich zum GDP Europa oder Schweiz) zu erhalten.

Ein weiterer Punkt sind die Arbeitslosenstatistiken der USA:

Da gibt es zwei unterschiedliche Ansätze, wenn wir die Frage beantworten wollen: "Wie viele Amerikaner, die arbeiten können und wollen, haben auch Arbeit?

Da wäre einerseits die Arbeitslosenquote:

Die Arbeitslosenquote ist der Prozentsatz jener Amerikaner, die arbeiten können und die sich mindestens einmal pro Woche nachweislich um einen neuen Arbeitsplatz bemühen.

Und genau da liegt die Fehlerquote dieser Zahl: Jene, die sich monatelang erfolglos um einen Job bemüht haben und es jetzt aufgegeben haben, sind in der Statistik nicht mehr enthalten.

Das andere ist die Beschäftigungsquote:

Das ist der Anteil der arbeitsfähigen 16-65 jährigen Amerikaner, die effektiv Arbeit haben.

Hier liegt derzeit die Quote bei 58% was bedeutet, dass etwa 104 Mio Amerikaner im Alter von 16-65 Jahren keinen Job haben.

Auch diese Statistik hat für sich alleine genommen keine gültig Aussage, denn in einer Zeit, wo der Mann genug verdient, um die Familie zu ernähren, ist es plausibel, dass eine arbeitsfähige Frau freiwillig auf einen Job verzichtet, um sich ganz der Familie, dem Haushalt, den Kindern zu widmen.

Wollen wir also beide Statistiken kombinieren, stellt sich die Frage, warum 104 Mio Amerikaner nicht arbeiten. Verzichten sie freiwillig auf einen Job, weil der Ehepartner genug verdient oder haben sie es aufgegeben, nach Arbeit zu suchen, weil die Nachfrage nach Arbeitskräften schwach ist?

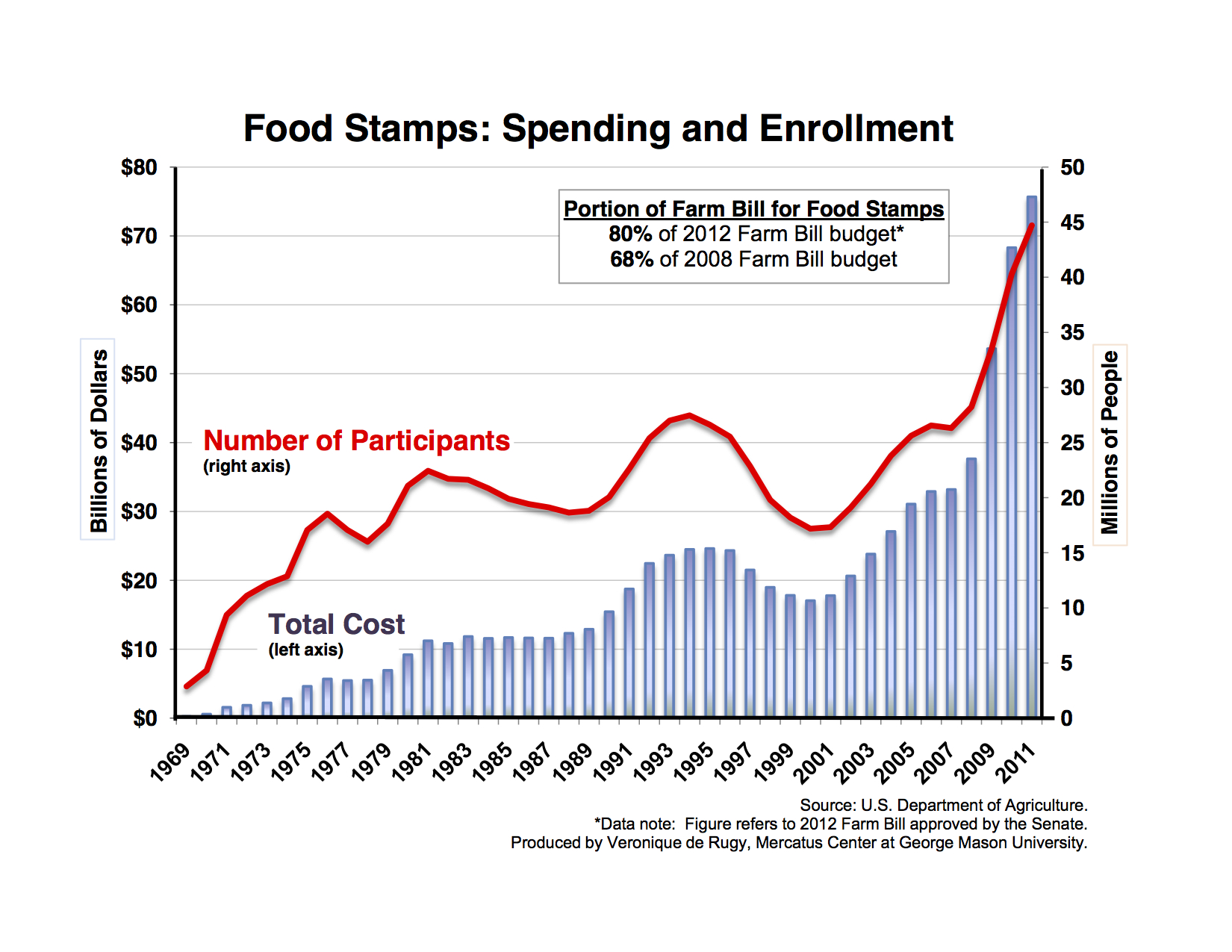

Nun, vielleicht hilft diese Grafik, die Frage zu klären: Die Anzahl der Amerikaner, die auf Lebensmittelmarken angewiesen sind:

Im Moment ist fast ein Viertel der amerikanischen Kinder auf "food-stamps" angewiesen (22.7%, Stand März 2013, Tendenz steigend).

Was Kinderarmut betrifft liegen die USA derzeit also zwischen Lettland und Rumänien:

Quelle

Das legt also nahe, dass das Sinken der Beschäftigungsquote weniger mit Frauen zu tun hat, denen es so gut geht, dass sie freiwillig auf einen Job verzichten als vielmehr damit, dass viele Arbeitsfähige es aufgegeben haben, nach einem Job zu suchen.

Wie dem auch sei: Ich hege nicht die falsche Hoffnung, dass sich ein SMI-Aktionär auch nur eine Sekunde lang Gedanken um die Kinderarmut in den USA macht. Aber unter dem Strich sollten dennoch folgende Schlussfolgerungen hängen bleiben:

1. Der SMI hängt fast zu 100% an den amerikanischen Indizes Dow Jones und S&P 500. "Rauf-und-Runter" in den USA bedeutet also unweigerlich eine entsprechende Spiegelung beim SMI.

2. Die US-Wirtschaft hängt zu 68% am privaten Konsum. Geht es also den Privaten schlechter (egal ob wegen Arbeitslosigkeit, höherer Zinsen oder Teuerung), fliesst das relativ schnell eins-zu-eins in die Unternehmensgewinne ein.

2.) Ein weiteres Risiko für Aktien sind steigende Zinsen.

Wenn die Zinsen steigen, werden Anleihen wieder attraktiver, denn es macht wenig Sinn, sich mit 2% Dividendenrendite zufrieden zu geben, wenn man mit Anleihen 4% oder 5% verdienen kann.

Steigende Zinsen können also die "Great Rotation" stoppen und sogar umkehren. Dann würden wieder Aktien gegen Anleihen verkauft und die Aktienpreise sinken.

Hinzu kommt, dass steigende Zinsen nicht nur die Staatsanleihen betreffen sondern sich die Kette nach unten auch zu Hypotheken, Kreditkartenzinsen und Studentendarlehen arbeiten, die ebenfalls entsprechend steigen.

Je mehr ein Konsument aber für Zinsen ausgeben muss, um so weniger bleibt ihm als frei verfügbares Einkommen für den Konsum. Steigende Zinsen bedeuten deshalb weniger Konsum und entsprechend auch weniger Umsatz und Gewinne für die Unternehmen.

3.) Steigende Teuerung

Steigende Teuerung wäre für Aktionäre ein zweischneidiges Schwert, denn sie beeinflusst Aktienpreise positiv wie auch negativ:

Positiv: Aktien sind Sachwerte und bieten somit einen gewissen Inflationsschutz. Dies im Gegensatz zu Anleihen. So gesehen dürfte steigende Teuerung die Rotation von Anleihen in Aktien verstärken.

Negativ: Investoren erwarten eine positive Realrendite. Sie erwarten, dass Renditen die Teuerung zumindest ausgleichen. Bei einer Teuerung von z.B. 5% wären sie mit einer Dividendenrendite von 2% nicht mehr zufrieden. Aktien würden dann fallen, bis die Rendite bei 5-6% angelangt wäre.

Erfahrungsgemäss (siehe Periode 1967-1981) wiegen die negativen Faktoren stärker. Damals blieben die Aktienpreise zwar nominal konstant, die Teuerung hat während dieser 14 Jahre aber 56% der Kaufkraft weggefressen.

4.) Tapering, Aussetzen von QE3

Wie die nachfolgende Grafik sehr schön zeigt, hängen die Aktienmärkte sehr stark am Tropf der QE-Gelder:

Man beachte die Perioden zwischen den QE's: Z.B. um Mai 2010 oder Juni 2011: Sobald ein QE-Programm beendet wurde, sanken die Märkte, bis sie vom nächsten QE wieder aufgefangen und zu neuen Höhen getrieben wurden. Es ist zwar nicht zu erwarten, dass QE3 abgeschafft wird aber ein grösseres Tapering dürfte die Aktienmärkte durchaus schwächen.

5.) Aktien auf Kredit

Ein zusätzliches bärisches Argument findet sich in der aktuellen Blase der auf Kredit gekauften Aktien, die im Oktober 2013 die Rekordhöhe von $400 Mrd. erreicht hat. Hier befinden sich Aktien in sehr zittrigen Händen, die bereits dann verkaufen werden, wenn die Kurse stagnieren. Die Marktkapitalisierung des S&P500 liegt bei 10.7 Billionen. Somit sind 400 Mrd. "nur" knappe 4%. Dennoch sollte man dieses Zünglein an der Waage nicht ganz ausser Acht lassen.

[SIZE= px]Gold und Silber[/SIZE]

Gold und Silber gehörten 2013 wie erwähnt mit etwa -30% zu den Verlierern des Jahres! Das muss man (auch als Gold-Bug) ohne Umschweif anerkennen!

Ein paar Zahlen und Fakten:

Die Menge des 2013 gehandelten physischen Goldes belief sich auf geschätzte 3780t.

Die Menge des neu geförderten Goldes lag bei etwa 2750t.

Das heisst, dass neben dem neu geförderten Gold auch etwa netto 1000t bereits bestehendes Gold aus Lagerbeständen gehandelt wurde.

Dabei muss man sogar noch berücksichtigen, dass grosse Förderländer wie China und Russland ihr gefördertes Gold direkt behalten haben. Das heisst, die etwa 430t der Chinesen und die 300t der Russen sind gar nicht erst auf den freien Markt gekommen.

In den Jahren 2005 bis 2011 haben westliche Investoren und Spekulanten Gold entdeckt. Mit steigendem Goldpreis haben sie in Gold investiert. Vor allem in Gold-ETF's, weniger in physisches Gold.

Gold ETF's haben den Vorteil, dass hier reine Goldversprechen verkauft werden. Also "Ansprüche auf Gold", ohne dass dabei auch nur eine einzige Unze Gold fliessen muss.

Nun, das heisst nicht, dass bei Käufen von Gold-ETF's (aka. "Papiergold") kein Gold geflossen ist. Aber vergleichsweise wenig: Im Durchschnitt liegt der Anteil des Papiergoldes 100 mal höher als die effektive Menge physischen Goldes.

Etwas plastischer ausgedrückt: Jeder physisch vorhandene Goldbarren wurde an 100 ETF-Besitzer verkauft.

Man kann sich nun sehr gut ausmalen, was passiert wäre, wenn ein Teil der Papiergold-Besitzer auf physischer Lieferung bestanden hätten. Sofern dieser Anteil die 1%-Marke überschritten hätte, wären die Herausgeber der ETF's wohl am Ar…h gewesen. Aber das ist ein anderes Thema ...

Nun, das Gegenteil ist passiert. Was genau?

Am 12.April (Freitag) bzw. 14. April 2013 (Sonntag) wurden 130t und 300t Gold via Globex (die 24/7 Internet-Plattform der COMEX) leer verkauft.

Der erste Leerverkauf hat den Goldpreis auf die damals gültige Unterstützung von $1520 gedrückt.

Der zweite, grössere, Leerverkauf hat diese charttechnische Marke nach unten durchbrochen.

Da am Sonntag keine Trader am Markt sind, hat der Leerverkauf von 300t sämtliche Kauf-orders mitgenommen und den Preis locker im freien Fall nach unten gedrückt.

In der Folge wurden massenhaft weitere Stop-Losses mit ins Grab genommen und es fand ein massiver Abverkauf von Papiergold statt.

In der Folge haben viele Papiergold-Investoren ihre ETF's geschmissen, was entsprechend auch physische Verkäufe der ETF's nach sich zog. Insgesamt wurden somit in der Folge 2200t Gold physisch verkauft.

Unter dem Strich passierte also folgendes: Ausgelöst durch enorme Leerverkäufe kam es zu einem massiven Preisverfall und in der Folge fand ein sehr grosser Gold-Fluss von West nach Ost, von USA/Europa nach Asien statt.

Für die auf Spekulationsgewinne orientierten Spekulanten in USA/EU war Gold tot und wurde billig an Chinesen, Inder und Araber verkauft.

Anders ausgedrückt: Amerikaner/Europäer kauften 2005-2011 in steigende Goldpreise hinein und kauften Gold bis zum Preis von $1900/oz hinauf. Als Gold dann billiger wurde verkauften sie es.

Für die Chinesen und Inder gilt das umgekehrte: Sie schlagen nicht bei hohen sondern bei niedrigen Preisen zu.

Schlussendlich ist es auch eine Frage der Kultur: Die Inder vertrauen ihrer Rupie eben so wenig wie die Chinesen ihrem Remimbi oder die Araber ihrem Dirham. In diesen Ländern wird traditionell in Gold und nicht in Papier gespart.

Ganz anders bei uns, die wir unseren Landeswährungen vertrauen. Für uns ist Gold mehrheitlich nur ein Spekulationsobjekt und dient bestenfalls dazu einen Gewinn in Dollar, Euro, Franken oder Pfund zu generieren.

So gesehen hatten wir Glück, dass wir in den Asiaten ein paar Idioten fanden, die uns unser Gold gegen das begehrte Papiergeld abgekauft haben.

Die Asiaten wiederum finden es geil, dass sie in uns Abnehmer für ihre Papiergeld -Überschüsse finden, die ihnen dafür ihr Gold überlassen. In deren Augen sind also wir im Westen die Idioten.

Wer schlussendlich der Idiot ist, wird die Zukunft weisen müssen

Fazit: 2013 ist sehr viel Gold von West nach Ost geflossen und beide Seiten sind über den Tausch von Gold Papiergeld glücklich.

Notabene: Nächtliche Leerverkäufe von Gold fanden weiterhin im August und Oktober statt. In ähnlichem Stil allerdings mit geringerem Volumen.

In diesem Zusammenhang mag vielleicht dem einen oder anderen SMI-Aktionär die Frage auf der Zunge brennen, ob so ein Crash im SMI ebenfalls möglich wäre. Also ein Crash, der nichts mit den SMI-Unternehmen (analog: dem physischen Gold) zu tun hat sondern rein von Spekulanten in Nachtschlafender Zeit via Internet ausgelöst wird!?

Die beruhigende Antwort lautet: Nein!

Es ist zwar möglich, ausserhalb der Börsenzeiten den SMI zu handeln aber schlussendlich sind das bestenfalls Kauf/Verkaufs-Orders, die während der regulären Handelszeiten bestätigt werden müssen. Es ist also nicht zu befürchten, dass man am Freitag Abend beim SMI von 8200 den Computer ausschaltet und Montag morgen steht der SMI bei 7000, weil ein paar Shorty-Freaks während des Wochenendes mehr Nestlé-Aktien verkauft haben als überhaupt zum Verkauf stehen.

So gesehen ist die Handelsplattform der SWX um einiges zuverlässiger und realistischer als die COMEX. Ich will mich nicht festlegen aber wenn wir mal unterstellen (reine Phantasiezahl), dass es 1 Mio UBS-Aktien gibt, dann dürfte es unmöglich sein, 1.5 oder 2 Mio UBS-Aktien leer zu verkaufen, um den Preis der UBS-Aktie zu drücken.

Bei Gold und vor allem Silber an der COMEX ist das anders: Da kann durchaus eine Short-Position eingegangen werden, die die verfügbare Menge des an der COMEX registrierten Goldes bei weitem übersteigt.

[SIZE= px][/SIZE]

Zusammenfassende Aussichten 2014

Great Rotation, Niedrige Zinsen, Niedrige Teuerung, erwartetes Wirtschaftswachstum in den USA … das sind im Moment die Gründe, die Aktien 2013 enorm in die Höhe getrieben haben und auch weiterhin in die Höhe treiben werden.

Es gibt derzeit noch keinen Grund, dass sich diese ändert, es sei denn, eines (oder mehrere) dieser Argumente verliert an Kraft.

Über die Gefahren, warum das Wirtschaftswachstum in den USA niedriger ausfallen könne als erwartet, habe ich bereits geschrieben.

Zinsen und Teuerung lassen sich nicht voraussagen. Die können sich graduelle über Wochen und Monat verschieben aber auch innerhalb eines einzigen Börsentages enorm steigen! Zum Beispiel durch die Ankündigung Chinas, seine US-Treasuries zu verkaufen.

Auch die "Great Rotation", die Verschiebung von Anleihen in Aktien darf nicht zwangsläufig als Fakt genommen werden. Was, wenn Anleihen wie auch Aktien im Preis sinken? Wohin fliesst dann das Geld? Ins Ausland (aus Sicht der USA)? In Rohstoffe? Edelmetalle? Immobilien?

[SIZE= px]Was also tue ich und worauf achte ich als Aktionär?[/SIZE]

Wenn ich auf Firmen mit hohem Potenzial spekuliere, die zugleich hohe Schulden haben, dann achte ich in erster Linie auf das Zinsniveau. Die US-treasury Yields sind hierbei ein guter Anhaltspunkt.

Wenn ich Aktien von Firmen habe, die nahezu schuldenfrei sind und langweilig aber konsistent Dividenden liefern, können mir die Zinsen einigermassen egal sein. Bei einem Absturz der Aktienmärkte werden diese Firmen zu den Outperformern zählen. Auch wenn "Outperforming" dann lediglich bedeutet, dass die Verluste geringer sind als beim Durchschnitt.

Aber auch bei defensiven Aktien gilt, dass sie im Preis fallen werden, wenn der Markt wegen steigender Zinsen oder Teuerung höhere Renditen erwartet.

Des weiteren muss man auch beachten, ob eine Firma, deren Aktien man besitzt ein unverzichtbares Gut herstellt (Lebensmittel, Energie, Telekommunikation) oder ein verzichtbares. Denn wenn der Konsument weniger Geld in der Tasche hat, wird er Prioritäten setzen. Und er wird nicht auf die Heizung verzichten, damit sein Nachwuchs das neue iPad Air bekommt!

[SIZE= px]Meine persönliche Strategie[/SIZE]

Meine persönliche Anlagestrategie habe ich zwar schon mehrmals (in beiden Foren, CF wie auch TF) erwähnt aber da ich immer wieder danach gefragt werden, stelle ich sie hier kurz nochmals vor.

Das Ganze unter der Prämisse, dass ich diese Strategie AUF KEINEN FALL IRGEND JEMANDEM EMPFEHLE!. Nicht, weil ich nicht davon überzeugt wäre aber weil ich es leid bin, regelmässig dafür angemotzt zu werden.

Vor allem dann, wenn es mal in die andere Richtung geht

Die kurze Zusammenfassung lautet, dass ich die Zyklen zwischen Aktien und Edelmetallen reite.

Wenn wir die letzten 50 Jahren mal durchgehen, dann hätte man 1967 Aktien gegen Gold verkaufen sollen, 1981 Gold gegen Aktien verkaufen und 2000 wiederum Aktien gegen Gold verkaufen sollen.

Grafisch:

Ich gehe davon aus, dass wir auch in diesem Zyklus einen unteren Wendepunkt im Dow:Gold-Ratio zwischen 3:1 und 1:1 sehen werden.

Wenn dies der Fall ist, dann gedenke ich, all mein Gold gegen Aktien zu verkaufen. Also teures Gold in billige Aktien zu tauschen.

Die Diskussion im Gold-Thread bezog sich zum grossen Teil auch darauf, ob beim letztenTief von 5.7 dieser untere Wendepunkt langfristig erreicht worden sei oder nicht.

Gehen wir einen Schritt weiter:

Wenn ich Dow:Gold vergleiche, dann klammere ich die Währung - den Dollar - aus der Formel aus. Denn wir vergleichen eigentlich Dow in Dollar und Gold in Dollar.

Mathematisch: ((Dow/Dollar) / (Gold/Dollar)) und wenn wir die Formel auflösen erhalten wir ((Dow/Gold) / (Dollar/Dollar)) und da (Dollar/Dollar) = 1 ist können wir den Dollar aus der Gleichung streichen.

Verbal: Der Dollar fällt aus dieser Gleichung raus und mich interessiert nur, wie viele Unzen Gold ich für den Dow bekäme.

Um das zu abstrahieren: Wenn ich beim Verhältnis Dow:Gold von 1:1 gedenke, von Gold in Aktien umzuschichten, ist mir der Wert des Dollars scheissegal. Es kümmert mich nicht, was der Dow oder was eine Unze Gold für einen Preis in Dollar hat.

Da können Dow und Gold bei $1000 stehen oder bei $100 oder bei $1'000'000 oder bei $5 Phantastilliarden.

Meine Motivation, weshalb ich Gold seit 10 Jahren halte lautet.:

1. : Spiel mit dem Dow:Gold Ratio

2. : Absicherung gegen allfällige Währungskrise

Zu 1: Ich halte den aktuellen Spike im Dow:Gold ratio (im Chart der letzte uptick) von 5.7 auf die aktuellen 12.96 nur für eine kurz- bis mittelfristige Korrektur im intakten

Abwärtstrend. Analog der Jahre 1974-1976, als das Dow:Gold Ratio ebenfalls von 3.1 auf etwa 9 anstieg, um in den folgenden 5 Jahren auf 1.0 zu sinken.

Zu 2: Wir haben es in der Geschichte sehr oft erlebt, dass Staaten sich aus den Schulden drucken wollten. Das hat noch nie geklappt. Ich bin davon überzeugt, dass das auch diesmal böse enden wird. Aber da ich von Punkt 1 her die Währung ohnehin ausklammere aus der Betrachtung, ist eine Währungsreform für mich irrelevant.

Mir ist allerdings auch durchaus bewusst, dass im Mainstream die Gelddruckerei keinerlei Bedenken auslöst. Aktueller Konsens: "Die Zentralbanken können so viel Geld drucken wie sie wollen, das wird sich diesmal nie in Teuerung niederschlagen. Wir wissen zwar, dass es in der Menschheitsgeschichte 3800 mal den Versuch gab, Schulden durch Gelddruckerei zu lösen und dass diese Versuche zu 100% gescheitert sind. Aber diesmal wird alles anders. Die Gelddruckerei wird alle Probleme auf ewige Zeiten lösen. Amen".

Ich weiss, dass es eine Minderheit in diesem Forum gibt, die meine Bedenken teilt. Aber diese Minderheit besitzt genau aus diesem Grund bereits seit langem physisches Gold. Für alle anderen gilt: Wenn sie sich in den letzten 10 Jahren nicht haben überzeugen lassen, dass Gelddruckerei gefährlich ist, werden sie sich auch jetzt nicht mehr überzeugen lassen.

Nochmals: Mich interessiert nur das Verhältnis Dow:Gold. Es ist mir egal, ob dereinst Dow und Gold in Dollar bewertet werden oder ob es eine neue Währung Globo, Amero oder Bitcoin sein wird, in der Dow und Gold gemessen werden. Die Währung ist aus meiner Betrachtungsweise mathematisch völlig korrekt ausgeklammert!

Deshalb ist es mir auch so egal, ob der Preis von Gold in Dollar im Moment am Steigen oder Fallen ist. Ich vergleiche nur, wie viele Unzen der Dow kostet.

Ich weiss, dass das ein hoher Abstraktionsgrad ist, den die meisten nicht werden nachvollziehen können.

So betrachtet interessiert mich einzig und alleine die Diskussion, wann der untere Wendepunkt im Verhältnis Dow:Gold erreicht ist. Im Speziellen, ob der endgültige 10, 20-jährige Wendepunkt bereits vor einem Jahr beim Verhältnis 5.7 erreicht wurde oder ob das nur eine Korrektur im intakten Bärenmarkt war.

Was mich an meiner Meinung festhalten lässt, dass wir den unteren Wendepunkt noch nicht gesehen haben, ist die Tatsache, dass wir nach wie vor eine sich aufblähende Schulden-, Geld,- Anleihenblase haben. Und ja: Wenn diese Blase platzt, werden wir in eine Goldblase laufen. Und genau darauf warte ich.

---

Notabene: Wenn man in einem Bärenmarkt Dow:Gold ist - der, wie ich meine immer noch besteht - ist das Leben relativ einfach: Es gibt ja nur ein Gold.

Sorgen mache ich mir eher über die Frage, in welche Aktien ich dereinst investieren soll, wenn das Dow:Gold Ratio einen Wendepunkt signalisiert bzw. wenn die Anleihen- und Schuldenblase geplatzt ist. Denn Aktien gibt es sehr viele!

Zweitens hat in dieser Phase Gold gegen Aktien noch einen psychologischen Vorteil: Von Aktien trennt man sich nicht so leicht. Hinter Aktien stehen Menschen, Firmen, Schicksale. Gold hingegen ist nur ein sinnloses, totes Metall. Davon trennt man sich sehr leicht, wenn es die Situation gebietet.

Und ja, die letzten zwei Sätze sind nicht reine Polemik. Ich habe keinerlei emotionale Beziehung zu Gold. Ich warte einfach auf den richtigen Zeitpunkt, Gold gegen Aktien zu tauschen. Dass es halt schon 10 Jahre (oder mehr) sind, wo Gold Aktien im Schnitt outperformed, ist nicht mein Fehler und auch nicht mein Problem. Und wenn es noch weitere 5 Jahre dauert, bis das Dow:Gold Ratio den Wendepunkt erreicht, so werde ich halt noch weitere 5 Jahre Gold gegen Aktien empfehlen. Und wenn mich das in den Augen meiner Leser zum Goldfanatiker macht, dann sei's drum.

Das perverse daran: Ich kann mir die Situation vorstellen, dass dereinst Aktien dramatisch abschmieren, die Währungen an Vertrauen verlieren, alle Anleger Aktien verkaufen und verzweifelt in Gold rennen. Dass es also wieder einen ähnlichen Artikel gibt wie damals in der Business-Week 1979 (siehe viewtopic.php?p=65306#p65306 , ganz unten). Und dann werde ich allein auf weiter Flur der einzige sein, der empfiehlt, Gold zu verkaufen und Aktien zu kaufen.

Es ist also - um das klarzustellen und abzuschliessen - keinesfalls so, dass ich ein Feind der Aktien bzw. eingefleischter Goldfanatiker bin, wie mir häufig unterstellt wird. Ich sehe einfach den Zeitpunkt noch nicht gekommen, um von Gold in Aktien umzuschichten. Und wahrscheinlich wünscht sich niemand so sehr wie ich, dass dieser Zeitpunkt sehr bald kommen möge!

In diesem Sinne

Happy Trades im Jahr 2014!

Seid optimistisch, zuversichtlich aber nicht blauäugig.